塾長です。

昨日(米国5/6)の米株市場は続落。

S&P500、4,123(-0.57%)

Nasdaq、12,144(-1.40%)

【米国市況】株続落、雇用統計で利上げ継続観測-10年債利回り3%台 - Bloomberg

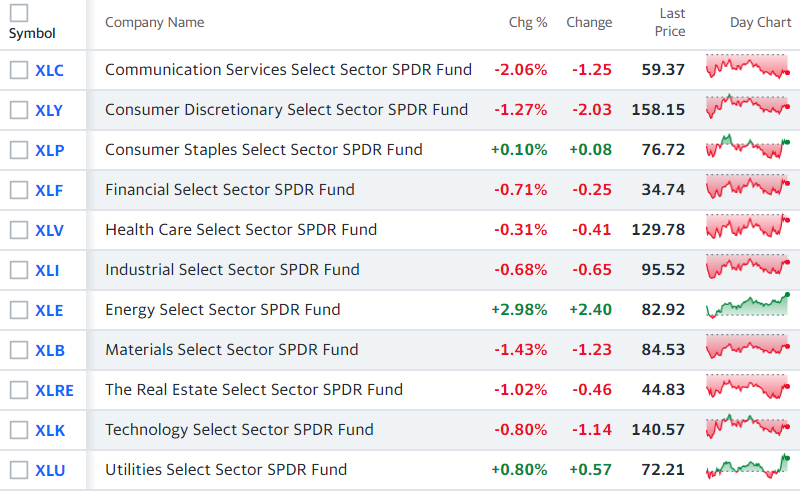

昨日と違い、良いセクターもあった;

生活必需品、エネルギー、公益が良い。

ようやくREITSの利回りが3%を超えた。イイ感じ。

原油、110.61

10年債、3.1230

ドル円、130.5500

Bitcoin、36,073

4月 非農業部門雇用者数変化[前月比]、42.8万人(予想39.1万人)

4月 失業率、3.6%(3.5%)

4月 平均時給[前月比]、0.3%(0.4%)

同[前年同月比]、5.5%(5.5%)

米雇用統計、4月の雇用者数は42.8万人増-賃金の伸びは鈍化 - Bloomberg

ハト派カシュカリさんがタカ派発言;

カシュカリ総裁、雇用市場がやや減速しても容認する考え示唆 - Bloomberg

総裁は一方で、ウクライナでの戦争や新型コロナウイルス対策に伴う中国のロックダウン(都市封鎖)でサプライチェーンの目詰まりが続いた場合、そうした事態が起きなかった場合よりも米金融当局は政策を引き締める必要があるとの見方を示した。

供給側の問題を需要抑制で解決しようって考え方は間違っている。

なし。

Bloombergによるウクライナ情勢まとめ;

【ウクライナ】G7首脳、対ロシア追加制裁巡り8日に協議へ - Bloomberg

今日はニュースが少ないので個別株はパス。

強気派トム・リーがCNBCに出ていたのでご紹介。敗軍の将に語って頂きましょう;

ーあなたが先日Overtimeのコーナーに出た時「早すぎたか、間違っていた。卵を投げつけられても仕方がない」と言った。卵がスフレになった今、どう考えていますか?

・ここしばらく痛みを味わった。株式市場はナーバスでピリピリしているだけでなく、非常にインフレに関すデータにナーバスだ。FOMCであったり、Payrollデータに対して。インフレが止まるまでは落ち着かない。

我々は、非常に痛みを感じている。頑固な印象を与えたくないが、今週、株式のrisk-rewardは高まったと思う。「全てが5%下がっただけだろ」と言われそうだが、FAANG株のPER倍率は魅力的である。ソフトランディングする場合はもちろんであるが、リセッションになったとしても、それらは成長するだろう。

人々はforward indicatorsを見逃しているかも知れない。例えば、今日出たManheim Used Vehicle Value Indexは、年率8%しか上昇しなかった。先月は24%だった。それでCPIを0.5%押下げる効果がある。私はソフトなCPIの数字が出ると思っている。そうなった時、株価は底を付けるだろう。

ーあなたは、今年前半はtreacherousだと言ってきた。あなたが予想していた以上にtreacherousだったかも知れないが。今年後半は持ち直すという見立てを維持していますか?

(ここで動画は終了)

公式ではないが、Tom Leeのファン?が動画をあげてくれていて、続きが見れる。(違法アップロードなのでリンクは貼りません)

そこでは「10年債利回りが3%台だ。我々のテクニシャンは今年の頂点になると予測している。債券が33倍で、株が17倍。2009年からの平均で10年債は5%、株は18倍。調整が入るだろう。今でも株のrisk-rewardは良いと思っている」と回答している(強気見通しを維持)。

一方、株弱気派のマイク・ウィルソンは弱気を維持。

話が別の方に行ってしまっているので、最後のコメントだけ。

水曜日のFEDは私の見立てを変えていない。インフレ率は高すぎる。FEDが遅れていようが、0.75%利上げをしようが・しまいが、経済を減速させる。その証拠が企業収益に表れている。金利上昇、需要減退、インフレによる利益幅縮小。今後数四半期に渡り、より悪くなる。利上げ幅が0.25だろうが、0.5だろうが、それは決まった事だ。

主に二人の違いはPrice Earnings RatioのEarningsにあるようです。

トム・リーは(FAANGのような会社は)earningsが伸びると言っているのに対し、マイク・ウィルソンは(全体的に)earningsは下がるだろう、と言っている。

たまには別の意見も紹介しておきますか。ケビン・オリーリー(Kevin O'leary)は株を買っているそうですヨ。

ーあなたは多くの株を買っていますね。Chevron、Dupont、Signa、Moderna、UnitedHealth、Home Depot、Apple、J&J、P&G、Pfizer、Baba、Tencent、Facebook。なぜ今買うのですか?

・それらの会社がfinancing(資金調達)を必要としないからだ。彼らは非常に強いキャッシュ・フローとバランス・シートを持っていて、利益を株主に還元しているからだ。6か月前、3か月前、2週間前と今の違いは、PEの縮小。市場のセンチメントが変わった。それは仕方がない。しかし私は投資家として決断しなければいけない。現金を持つこともできるが、現金は0.44%しか金利が付かない。インフレ率は8%だというのに。現金で持てば、7.5%ずつ減っていくという事だ。10年債はどうか?5%になるまでは買わない。しかし、これらの会社はpricing powerを持ち、必需品を売っている。S&Pがどうなろうと、彼らは商品を売り続ける。インフレも、ロシア・ウクライナも関係ない。唯一我々が答えを出さなければいけないのは、それらの会社にいくら支払うかだ。過去数日の値下がりで、私は買う気になった。ボトムを捕まえたかどうかは分からない。少なくともそれら会社は破綻しないし、パウエルも経済もウクライナ・ロシアも、その他世界で起きている出来事も関係ない。市場価値が非常に大きく、優良なバランスシートを持ち、pricing powerを持っている。近いうちに買い増す予定だ。

ケビン・オリーリーは常時強気派。長期投資というより、その場その場の流れを読んで売買するスタイル。長期投資家としては、彼のideaをそのまま採用するのは難しい。

例えばHome Depotを取り上げてみると・・・。コロナで米国人は家を買い漁り、既存の家を改修。その波に乗って上昇した銘柄の一つ。株価はこんな感じ(5年チャート);

PER 18.95、Forward Yield 2.54%。競合が少ないという利点はあるが、それでも小売店なので、pricing powerがあるかというと・・・。そして長期金利が上昇していて、住宅金利が5%を大きく超えた。

U.S. mortgage interest rates rise further, loan demand ebbs | Reuters

住宅市場がクラッシュするとまで言う人は少ないが、取引される住宅数が減少すると予想する人は多い。その時Home Depotのearningsは伸びるだろうか???と。

「現金を持つのは無駄」という意見には同意します。

ちなみに、タイトル画像に映っているのはスティーブ・ワイズ。彼は経済が改善するまで株は買わないと言っている。「頭と尻尾はくれてやれ」戦略ですネ。この市場環境(センチメント)ではアリだと思います。