塾長です。

昨日(米国2/22)の米株はnVidia決算を無事通過し、再加熱。Nasdaqは16,000を超えた。熱くて触れない。

債券利回りも上がっている。

S&P500、5,087(+2.11%)

Nasdaq、16,041(+2.96%)

【米国市況】株価指数は最高値、AI旋風が地球一周-ドル150円台半ば - Bloomberg

米国株式相場の大幅高と、企業の大型起債が相次いだことも利回り上昇に影響し、年内の利下げ観測はさらに後退した。今年予想される利下げ幅は、合計80ベーシスポイント(bp、1bp=0.01%)前後に縮小。ピーク時には150bpを上回っていた。

10年債利回りは一時3bp上昇し4.35%と、昨年11月30日以来の高い水準を付けた。

80ベーシスポイント=0.25利下げを3.2回。12月ドットプロットにほぼ一致。

原油、78.32

10年債、4.3270

ドル円、150.4590

Bitcoin、51,216

1月 中古住宅販売権数、400.0万件(予想395.0万件)

同[前月比]、3.1%(5.0%)

2月 製造業PMI、51.5(50.2)

2月 サービス業PMI、51.3(52.1)

2月 コンポジットPMI、51.4(51.7)

米中古住宅販売、ほぼ1年ぶりの大幅増加-ローン金利低下が後押し - Bloomberg

在庫は比較的限られた状況が続いていることから、価格に引き続き上昇圧力がかかっている。中古住宅の販売価格(季節調整前、中央値)は前年同月比で上昇して37万9100ドル(約5700万円)と、1月としては過去最高となった。前年同月比での上昇はこれで7カ月連続。

米中古住宅販売、1月は前月比3.1%増の年換算400万戸-予想を上回る - Bloomberg

中古住宅の販売価格(季節調整前、中央値)は前年同月比5.1%上昇し37.91万ドル。

米製造業活動は伸び加速、PMIが22年9月以来の高水準-受注堅調 - Bloomberg

今後の生産見通しを示す指数はやや低下したものの、なお22年4月以来の高水準付近にある。

:

サービス業と製造業の雇用の伸びは、前月からほぼ変わらず。サービス業では、コストへの懸念から採用にやや慎重な姿勢が示された。

米失業保険申請は予想外の減少、1カ月ぶり低水準-労働市場堅調 - Bloomberg

変動のより少ない失業保険申請件数の4週移動平均は21万5250件に減少した。

■ハーカー;

ハーカー総裁、早過ぎる金融緩和のリスクを強調-年内利下げは適切 - Bloomberg

ハーカー総裁はここ数カ月のインフレ状況の進展を評価しながらも、より広範なディスインフレを望んでいると述べた。

なし。

なし。

■Blockなどが決算;

Block’s Shares Surge After Results Beat Analysts’ Estimates

時間外+14.02%、77.45ドル。

■世の中、AI熱にうなされていますが、今日の〆はジム・ビアンコ。2月14日、Macro Voicesの定例インタビュー。

彼は常々「インフレ率は(容易に)2%に下がらない。3%近辺に留まる。金利も高いまま。それが新たな正常(new normal)である」と主張している。

インフレ率を押し上げているのは、特に住居費。

(株強気派トム・リー、シーゲル教授などは「リアルタイムのデータを見れば、住宅価格、賃料は下がっている。時間差があるだけで、すぐにCPIの計算に使っている住居費も下がる」と主張。

このインタビューでは、ジム・ビアンコが、なぜ住居費が下がりにくいと考えているのかを詳しく説明しているので、その部分を切り抜いてご紹介;

・CPIの住居費を構成するのは、owner's equivalent rent(OER)とrent of primary residence(RPR)。前者は持ち家所有者に「今住んでいる家を貸し出すとしたら家賃はいくら?」と聞いたもの。後者は賃貸人に「あなたの家賃はいくら?」と聞いたもの。

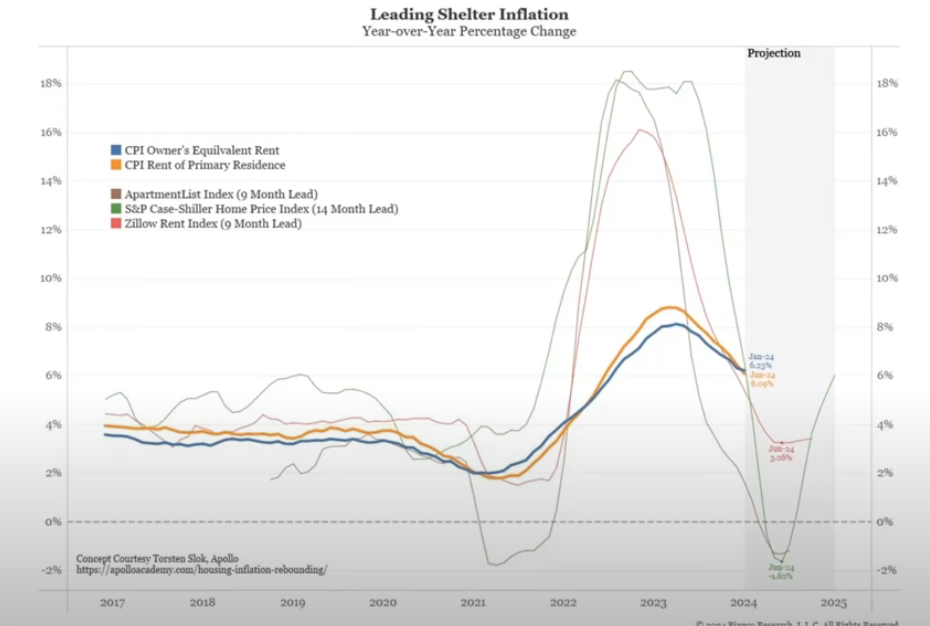

・多くのエコノミストはこの(↓)チャートを見ている。

青太線:owner's equivalent rent

橙太線:rent of primary residence

茶線:AparmentList Index

緑線:S&P Case-Shiller Home Price Index

赤線:Zillow Rent Index

2021年以降、リアルタイムなデータであるApartmentList、ケース・シラー、Zillowが急激に上昇し、OERとRPRの動きは緩やかに上昇。

2022年後半以降、ApartmentList、ケース・シラー、Zillowは急激に低下。OER、RPRもゆるやかに低下。

リアルタイムデータがOER、RPRに先行しているように見えるので、多くのエコノミストは「すぐに住居費は下がる」と結論付けている。

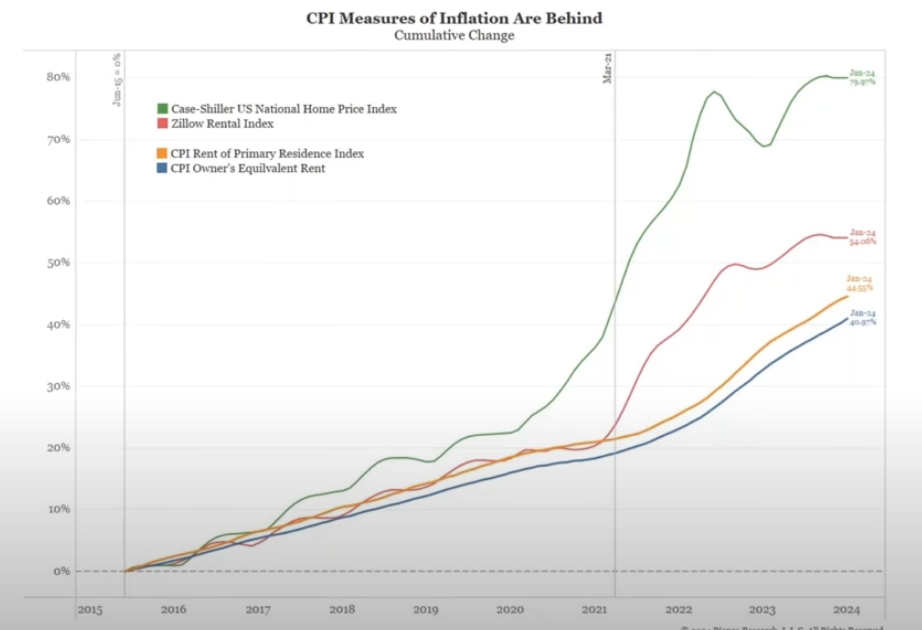

・しかし、本来見るべきチャートはこれ(↓)だ。

2015年を起点とし、それぞれのデータの上昇(or 下降)を累積したもの(ApartmentListは2017年からのデータしかないので除外)。

未だに(リアルタイムデータである)ケース・シラー、Zillowのデータと(CPIの構成要素である)OER、RPRの間に大きなギャップがある。

同じモノ(住居費)を表しているのだから、このギャップは埋まるはずだ。

すなわち、(ケース・シラー、Zillowが下がっても/上昇率が緩やかになっても)引き続きPER、RPRは高い値を保つ。

CPIの1/3を占める住居費が高いままなので、CPIは下がらない(下がりにくい)。

:

(この他にも、ガソリン価格が上昇している事などをインフレ率が下がりにくい理由として挙げているので、全編見るのをお勧めします)

、だそうですヨ。

彼が正しければ、金利は高止まり。景気後退の確率が徐々に高まって行く。

円安も続く。

米株高で沸いているが、今は(円で)ドルを買う気になれない。

日本株もそろそろ頂点を付けそう。

困った、困った。

ああ、饅頭怖い。

ーー

ランキングサイトに登録しています。いつもポチっとして下さり、ありがとうございますm(__)m