塾長です。

昨日(米国4/11)は米株反発。Nasdaqが高い。金利上昇、円安。153円/ドルを軽々突破。

S&P500、5,199(+0.74%)

Nasdaq、16,442(+1.68%)

【米国市況】S&P500種が反発、ハイテクが上げ主導-153円20銭台 - Bloomberg

S&P500種は5200近辺で引けた。ハイテク中心のナスダック100指数は1.65%上昇した。アルファベットは時価総額が2兆ドルに接近し、アマゾン・ドット・コムは上場来高値を更新。アップルは大幅高。「Mac」シリーズの刷新を準備しているとの報道が好感された。一方で金融株は低調で、モルガン・スタンレーは急落した。同社ウェルス部門を米連邦当局が調査していると、ウォールストリート・ジャーナル(WSJ)紙が報じた。

モルガンS株急落、富裕層の資産運用部門を米当局が精査との報道 - Bloomberg

原油、85.52

10年債、4.5760

ドル円、153.2120

Bitcoin、70,043

円は対ドルで153円台前半、米長期金利上昇で一時約34年ぶり安値更新 - Bloomberg

3月 PPI[前月比]、0.2%(予想0.4%)

同[前年同月比]、2.1%(2.2%)

3月 PPIコア[前月比]、0.2%(0.2%)

同[前年同月比]、2.4%(2.2%)

3月の米PPI、11カ月ぶりの大幅上昇-一部項目では伸び鈍化 - Bloomberg

■ウィリアムズ、バーキン;

NY連銀総裁、「ごく近い将来」の利下げの必要ない-道のり長い - Bloomberg

リッチモンド連銀総裁、「時間かけることが賢明」ー利下げの前に - Bloomberg

■ECBは利下げ含みの据置き;

ECB、金利据え置き-6月利下げへの道筋固める - Bloomberg

ECBは中銀預金金利を過去最高の4%で据え置いた。ブルームバーグのエコノミスト調査では62人中1人のみが利下げを予想し、残りは据え置きを見込んでいた。政策委員会は声明で、6月に公表される最新の経済予測が許せば、利下げをする方針を示した。

なし。

なし。

■Apple株にひさびさの良いニュース;

アップルがMacシリーズ刷新へ、新型「M4」チップ搭載-関係者 - Bloomberg

アップルはまた、マイクロソフトやアルファベット傘下グーグルなどに比べて出遅れているAI分野でも巻き返しを図っている。新型チップは、全ての製品にAI機能を組み込もうとする広範な取り組みの一環でもある。

”AI機能”とは何ですか?

+4.33%、175.04ドル。

■リー・マンソンがFox Businessに出演;

ー昨日のCPIを受けた株売りが今朝も続きそうだ。6月の利下げ期待が下がった。CPIに対するリアクションと、今朝発表されるPPIの見込みについて聞きたい。

・全てがホットになるだろう。私が最も恐れているのはインフレ率が高くなることだ。FEDはさらに金利を上げておくべきだった。誰もが文句を言っていたが。しかし、市場が我々に語っているのは・・・、エネルギー株を見て欲しい。1月から20%上昇した。先月ゴールドの上昇幅は大きかった。それらは、GDPが約+6%になると予想しているのだ。今年に入って10年債利回りはほぼ直線的に15%上昇した。FEDの政策は機能していないということだ。私にとって「テックを買え、FEDは利下げする」という説は理にかなっていなかった。FEDは利下げすると思うが、今年の遅くになるだろう。それが株の修正を引き起こす。選挙ではなく、fear of Novemberではなく、インフレに対する恐れである。私はそれを待っている。それが今始まっている。

ー投資家は何を持っていれば良いですか?ゴールド?

・私ならゴールドを売る。私は今、ゴールドを持っていない。私の顧客の一部は持っているが。ゴールドは先を見通すが、ゴールドの最終地点はどこにあるか?キャッシュフローは?あなたがゴールドを持っているなら、いくらか利確し、エネルギー、銀行株を買うべきだ。今年に入って主要銀行株価はNasdaqより上昇している。エネルギー、銀行はApple、Microsoftよりも良い成績だ。夏を通して、[資金が]ローテーションされる。Nasdaqがmojoを取り戻すには時間がかかる。誰もAI株を買いたがっていない。Microsoft、Metaは利益を得るまで数ビリオンドルの資金を投入することになる。他の企業はそれを見ている。数か月間、典型的なバリュー株へのローテーションが起きるだろう。そこ(バリュー株)にいるべきだ。GDPが6%伸びたらどうすべきか?低成長、低金ではないのだよ。

ーGDP+6%というのは、どうやって計算したのですか?

・GDPがこのまま膨張すればそうなる。インフレが進むと、雇用にひびが入るだろうか?そうは思わない。私にとって、雇用と住宅が永続的な問題となっているサイクルは、初めての経験だ。私を含むプロは、このサイクルは通常と違うと思っている。雇用が影響を受けないので、通常のサイクルとは違うのだ。

ーあなたはインフレが焦点になると言った。WTIは86ドル/バレルだ。バイデンが政権を取って以来、ガソリン価格は50%上昇した。WTIが90か、それを超えると問題になる、一般消費財株のパフォーマンスが悪くなると思っているが、あなたはどう思いますか?

・85ドルでさえ問題だと思う。なぜホットなCPIに驚いているのだろう?今年、それがずっと問題だった。

別の疑問もある。経済が停滞しないのに、なぜエネルギー株が下がるのだろう?AIに話を戻すと、AIを動かすには電気が必要だ。誰もが考えている以上に大量に。原油だけでない。原油価格を予想するのは難しいが、上がると思う。過去1、2か月、電力業の人達が報道に対して、電力使用量がとても低く見積もられていると語っていた。これらサーバー畑のせいだ。我々がこの問題を作りだし、今その対価を高エネルギー価格という形で支払おうとしている。それは消費者にとって税金と同じ。私は失業者数が増えるのを待っている。それが次の被害者となる。あなたが分散投資する投資家であれば、ゴールドを売り、カネを産み出し、キャッシュフローを作る株を買うべきだ。AIは好きだろうか?皆、大好きだ。ただ、少しだけ待てば、セールがすぐにやってくる。

ー明日から決算シーズンが本格化する。どのような決算シーズンを期待していますか?インフレが問題になり、マージンは減るだろうか?

・巨大銀行は株価という意味で正しい方向に向いだした。コストカットのおかげだ。私が聞きたいのは、もし全ての大銀行、Bank of America、Wells Fargo、Citi Bank、JPMorganらが、コストカットを続けるならば、それはネガティブではない。しかし、もし彼らがインフレで利益を減らしていると語りだしたら、雪だるまとなるだろう。多くの経営者が語りだす。

正直に言って、私は酷い決算シーズンになると思っていない。しかし、センチメントは打ちのめされ、消費者、すなわち投資家は資本を使うことに2度考えるようになる。不買運動(buyer strike)が起きてもおかしくない。

ー不買運動というのは、株が売られるということですか?

・その通りだ。

ーどれくらい売られるだろう?

・S&Pは5,000を割るかも知れない。4,8000であれば全て買いだ。4,900でも、4,999でも買いだ。

右寄りのFOXに出ているので、エネルギー株を強烈に勧めているがオモシロイ。

ということで、

・インフレは高いままだろう。経済は減速どころか加速している。GDP+6%の可能性もある。

・経済が伸びるとき、割安な景気循環株を買うべきだ。エネルギー、銀行。テックからのローテーションが起きる。

・AI向けサーバーを駆動するのに大量の電力が必要だという意味でも、エネルギー株が良い。

・ゴールドはキャッシュフローを生み出さないので、好みではない。

・今決算シーズンは悪くないだろう。しかし、センチメントは悪化し、夏にはS&P500が5,000を割込むかも知れない。そうなれば”買い”だ。

だ、そうです。

割安株へのローテーションが起きると言っていますが、過去15年?20年?当たったためしがない。

S&Pが5,000を割って、その時円高なら、買いたいですネ。

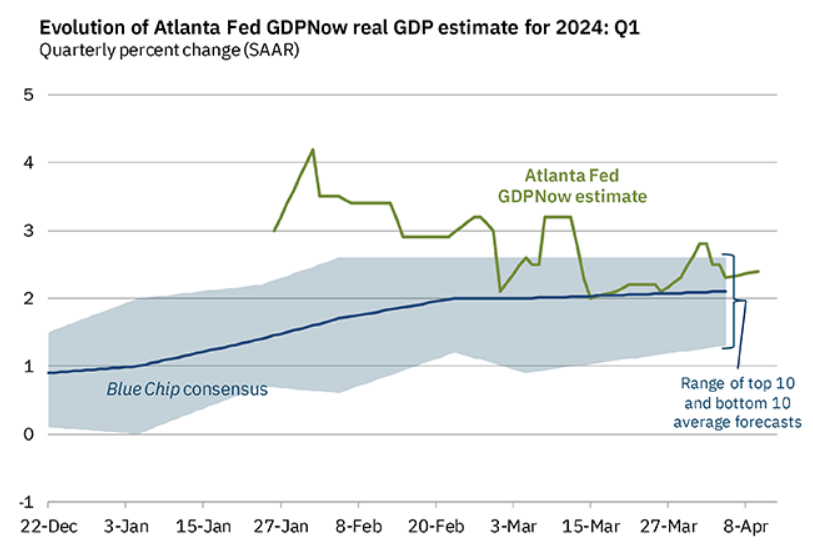

GDP+6%は・・・、一応GDPNowは2.4%を予想している。チャートを張っておきます。2024/4/10付けの最新版;

ーー

ランキングサイトに登録しています。いつもポチっとして下さり、ありがとうございますm(__)m