塾長です。

昨日(米国10.30)は良好な経済指標(ADP、GDP、個人消費、中古住宅)が出たのに株は下落、10年債利回り低下。Bloombergは「半導体が売られた」と書いていますが、それ以外も広く売られている。

S&P500、5,813(-0.33%)

Nasdaq、18,607(-0.56%)

【米国市況】株下落、半導体銘柄への売り響く-ドル153円台前半 - Bloomberg

原油、68.99

10年債、4.2660

ドル円、153.2620

Bitcoin、72,368

10月 ADP雇用者数[前月比]、23.3万人(予想11.0万人)

第3新半期 実質GDP[前期比年率]、2.8%(3.0%)

第3四半期 PCEコアデフレータ[〃]、2.2%(2.1%)

第3四半期 個人消費[〃]、3.7%(3.2%)

第3四半期GDPデフレータ[〃]、1.8%(2.1%)

9月 中古住宅販売成約指数[前月比]、7.4%(1.2%)

米民間雇用者数、1年余りで最大の伸び-力強い労働需要示す - Bloomberg

10月は教育・医療サービス、貿易・運輸の分野で特に大きく伸びた。雇用が減少したのは製造業のみだった。

9月から10月にかけては米南東部に2つのハリケーンが襲来したほか、ボーイングで数千人の従業員がストライキを実施。今回のADP統計は、そうした中でも労働市場が健全な状態を維持したことを示唆している。

米GDP、7-9月は堅調なペースで拡大-個人消費が予想上回る - Bloomberg

米中古住宅販売成約、20年夏以来の大幅上昇-金利低下など奏功 - Bloomberg

なし。

なし。

なし。

■Caterpillar、Eli Lilly、eBay、Meta、Microsoftなどが決算;

キャタピラーが決算受け下落 世界的な建設需要の低迷が圧迫=米国株個別 | 個別株 - 株探ニュース

キャタピラー<CAT>が下落。取引開始前に7-9月期決算(第3四半期)を発表し、1株利益、売上高とも予想を下回った。中国を中心に世界的な建設需要の低迷を受けた。

-2.13%

イーライリリー、通期業績見通し下方修正―肥満治療薬の販売伸び悩み - Bloomberg

インディアナ州インディアナポリスに本社を置くリリーは、通期の売上高予想を454億-460億ドル(約6兆9600億ー7兆500億円)とし、従来見通しの上限である466億ドルより下げた。同社は今年、通期業績見通しを2度上方修正していた。

-6.26%

イーベイ株急落、ホリデーシーズン売上高見通しが予想を下回る - Bloomberg

時間外-8.18%

メタ売上高見通し、市場予想上回る-AI投資が広告事業に寄与 - Bloomberg

時間外-2.84%

マイクロソフト株下落、クラウド事業見通しに失望感-利益率縮小へ - Bloomberg

時間外-3.61%

■今年8月、Hindenburgに「粉飾している」とショートされていたSupuer Microの監査法人が辞任。どこにも書いてありませんが、疑惑を認めたのと同義;

米スーパー・マイクロ・コンピューター、監査法人が辞任-株価急落 - Bloomberg

-32.68%

■〆は若干staleぎみですが、10/22に録画されたジム・ビアンコのインタビュー。お題は「なぜFEDがFFレートを下げたのに、金利が上昇しているのか?」。

長いのでマトメた形でご紹介;

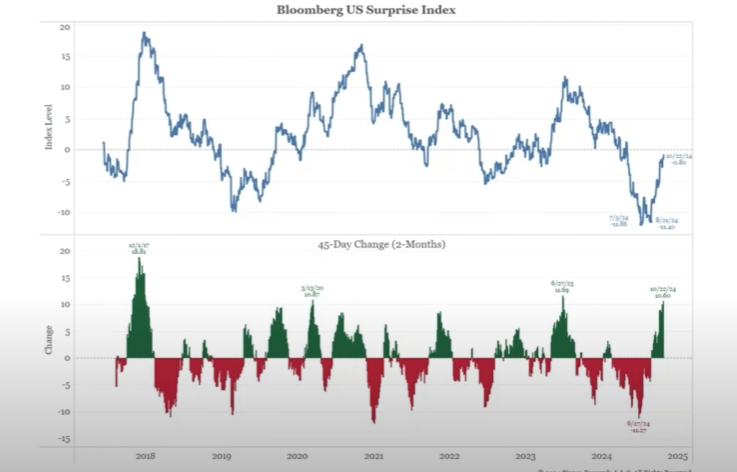

・経済は回復している。それをSurprise Indexを使い説明する。

Bloomberg US Surprise Indexは様々な経済指標が市場予想を上回るとプラス、下回るとマイナスとし、それらを総合したもの。

絶対値としては未だマイナス圏だが、今年7、8月から反転している。これは経済が回復期に入ったことを示している。

さらにこれを小売り&卸売りセクターのSurprise Indexに絞って見てみると、次のようになる;

垂直に立ち上がり、すでにプラス圏に入っている。消費者が経済を牽引している。

これらの事から経済はソフトランディングでなく、ノーランディングであり、経済は刺激を必要としていないのに、FEDは刺激を与えてしまった。債券市場はそれを嫌った(インフレ懸念)。これが債券利回りが上昇した原因の一つである。

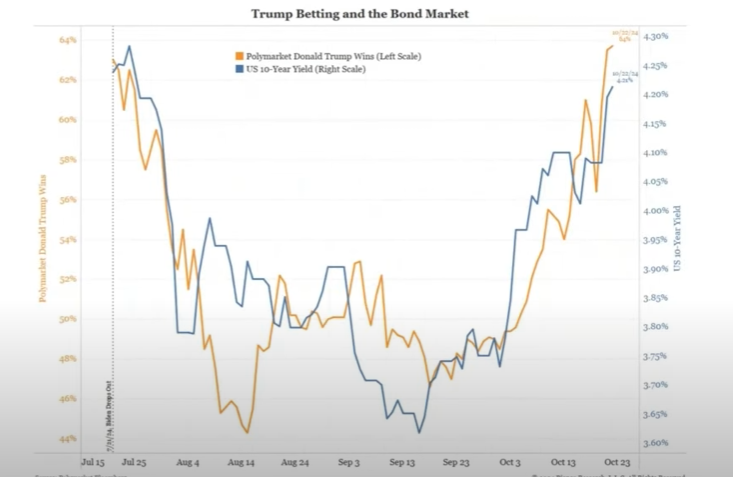

また、トランプ当選確率(オレンジ線)と10年債利回り(青線)に関連性があるのもチャートから読み取れる;

トランプはチップに税金をかけないなど、減税のことばかり言っている。先週は消防士、警官、軍人に税金をかけないと発言していた。一方、歳出削減については何も言っていない。総合すると、財政赤字は膨らむ方向になるの。これも債券利回り上昇の原因の一つと考えられる。

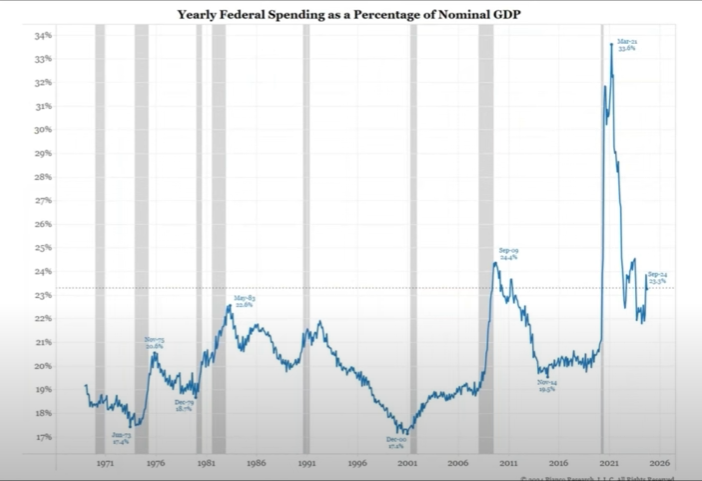

ハリスが大統領になったらどうか?というと、彼女は歳出拡大の方針をとっている。経済が好調な現在でも、政府の歳出は対名目GDP比で金融危機後と並んでいる;

これが続く(or 拡大する)のだから、経済は好調を維持(or 加熱)する。インフレ的である。この予想の元でも、債券利回りは上昇する。

今のところ10年債利回りが上昇しても、株価はあまり反応していない。いわゆる「債券市場か、株式市場のどちらからが間違っている」状況。これは選挙結果が出るまで続きそうです。

一番あり得そうなシナリオは、トランプ勝利→株高、米国債への需要は衰えず債券利回り低下でしょうか?

ーー

ランキングサイトに登録しています。いつもポチっとして下さり、ありがとうございますm(__)m