塾長です。

昨日(米国12/12)の米株は右肩上がり。11月CPIが予想通りで一安心。FOMC/パウエル会見待ち。

S&P500、4,643(+0.46%)

Nasdaq、14,533(+0.70%)

【米国市況】株は続伸、FOMC控え大きく動けず-ドル145円台半ば - Bloomberg

原油、68.74

10年債、4.2060

ドル円、145.2200

Bitcoin、41,495

11月 CPI[前月比]、0.1%(予想0.1%)

同[前年同月比]、3.1%(3.1%)

11月 CPIコア[前月比]、0.3%(0.3%)

同[前年同月比]、4.0%(4.0%)

米CPI、11月に上振れ-インフレ低下への険しい道を浮き彫りに - Bloomberg

ブルームバーグの計算によると、住宅とエネルギーを除いたサービス物価は前月比0.4%上昇し、前月から加速した。

なし。日本時間の明日早朝、FOMC後にパウエル記者会見。

なし。

なし。

■注目決算なし。

■EpicがGoogleに勝訴・・・。何の裁判でしたっけ?Google Play(Android上のアプリストア)が”独占的”だというのが焦点だが、AndroidではGoogle Play以外からのアプリインストールが出来るし、3rd partyのアプリストアも存在するのですが?;

アップルにも影響必至、グーグル敗訴でアプリストア市場揺らぐ可能性 - Bloomberg

Goolge株価(GOOG)は-0.79%、133.64ドル。

Appleは+0.79%、194.71ドル。

Epicは非公開。

■昨日は継続的に観察しているアナリストのインタビューが無かったので、一昨日のエド・ヤーディーニのインタビューを紹介して終了;

ーあなたはチャートを外れて(off the chart)[株に]強気ですね。

・チャートを外れているかどうかは分からないが、過去数年の企業利益のトレンド、株式市場の基調に沿ったものだ。2022年にはリセッションとそれに伴う平凡な(conventional)株価下落、-20%があった。2022年10月に底をつき、今年の夏にはこれまた平凡な修正があった。10月27日以来、前年からの強気相場を継続している。経済は回復力があると証明している。私はリセッションになるとは信じなかった。むしろローリング・リセッションがあった。企業利益は記録的な高さであり、来年は生産性改善によりさらに伸びる。AIやその他のテクノロジーによるものだ。それらは既に存在し、生産性を押し上げるだろう。

ーそうですが、あなたの2024年末S&P500目標5,400、2025年末は・・・、それは見通すのが難しいが、6,000としている。それが暗示しているのは、これが単なる強気相場なのではなく、新しいパワフルな強気相場が始まっている。

・そうだ。私は2020年初頭からいくつかの代替シナリオを議論してきた。1970年代の繰り返しなのか?それとも、1920年代が再びやってきて熱狂の2020年代になるのか?である。技術的イノベーションによって熱狂の2020年代になるシナリオが強まっている。それが主要な経済的問題である労働者不足、熟練労働者不足を解消する。今後数年、生産性は3.5~4.5%上昇するだろう。科学的空想に聞こえるかも知れないが、それは過去3回の生産性向上ブームに起きたことだ。歴史的に可能だと言うことだ。今の技術はどのような企業にも適用可能だ。もし使わなければ、それらは競争上のdisadvantageを抱えることになる。

ー来年、FEDは何回利下げするでしょう?

・私はリセッションになるとは思っていない。私が”不死身のハードランディング支持者(die-hard hard-landers)”と呼ぶ者達がいて、彼らは未だにリセッションになると信じているようだが、私はそうではない。FEDは2回利下げするだろう。リセッション支持者が思っているような4回以上ではない。私がFEDが利下げすると言っているのは、リセッションがあるからではない。インフレ率が下がり続けるからだ。インフレは結局のところ一時的(transitory)だったのだ。

ーあなたが心配する事は無いのですか?財政赤字の増加、それに供う利払い増加、選挙・・・、何があなたを心配にさせますか?

・私は弱気派、悲観論者を注視していた。彼らはうまく行かないであろう全ての事をについて語っていて、バランスを欠いている。何がうまく行くのか?については語らない。私も債務についてはとても心配している。特に夏頃には心配した。私が長年言ってきたことだが、私は債券市場が気にするまで債務について気にしない。夏には債券市場が気にし始めたようだった。よく”FEDとは戦うな”と言うが、11月1日は”ジャネット・イエレンとは戦うな”という事を学んだ。彼女は中長期債(notes、bonds)の発行を減らした※。債券市場はそれを好感した。また、債券市場はインフレ率低下も好感した。

債券に対する弱気な見方は財政支出が制御不可能になることだが、強気的な見方としてインフレ率の下落がある。私は来年後半にインフレ率2%を達成すると予想している。FEDは2024年末までに2%目標達成を望んでいるようだが。

今回のポイントは、見出し的には「2024年末S&P500目標5,400、2025年末6,000」。

本当に重要なのは「弱気派、悲観論者の議論はバランスを欠いている。上手く行かない事しか言わない。上手く行く場合にも目を向けよ」と言っている部分。

「財政赤字が増え、(現在の高金利下では)利払いが爆発的に増加する」と悲観論だけを述べるのではなく、「インフレ率が下がれば金利も下がるので、利払いは爆発しない」可能性の両方を論じるべきだ、と言っている。

まったくその通りだと思います。

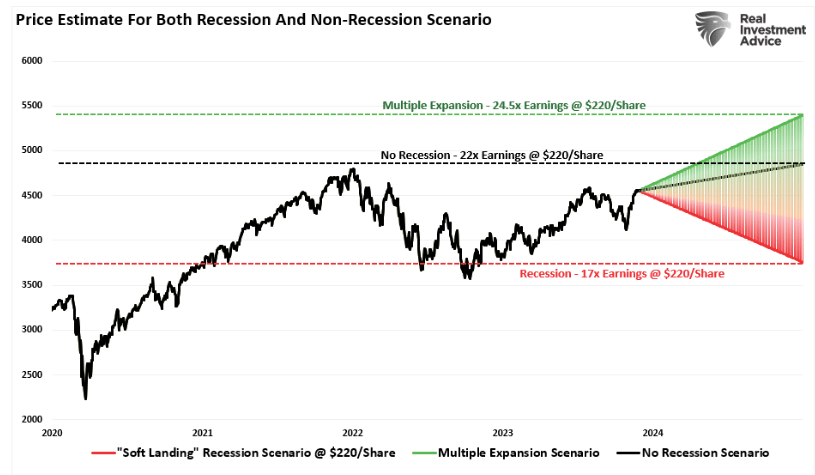

同じような事を、RIA(Real Investment Advice)のランス・ロバーツも言っている。

彼は下のチャートを示しながら「株を売りたい人達は強気の見通しを立て、ストーリーを売りたい人は弱気見通しを立てる。結局誰も1年後の株価を正しく予想することは出来ない。あるのは経済が上手く行った場合と上手く行かなかった場合の間の株価の可能性、スペクトラムである。投資家は彼らのストーリーなど捨て去って、自分の経済的目標を達成するためのポートフォリオ作り、リスク管理をすべきである。例えば、考えが弱気派に傾き、株を現金に換えたとする。経済がそこまで悪くならなければ、株の値上がり益を取り損ねる。そのとき、あなたは経済的目標を達成できるのか?と考えるべきだ。」(意訳)と言っている;

詳しくはこちらをどうぞ;

Wall Street Analysts Are Optimistic For 2024 - RIA

ーー

ランキングサイトに登録しています。いつもポチっとして下さり、ありがとうございますm(__)m