塾長です。

昨日(米国6/14)はFOMCが利上げをskipし、S&Pはヨコ。

FOMC後のQ&Aでパウエルが7月(以降)の利上げ再開を示唆したにも関わらず、Nasdaqが上昇。市場はパウエル/FEDを信用していない。

S&P500、4,372(+0.08%)

Nasdaq、13,626(+0.39%)

【米国市況】S&P500は小幅高、売り買い交錯-2年債利回り上昇 - Bloomberg

原油、68.64

10年債、3.7960

ドル円、140.0570

Bitcoin、25,007

5月 PPI[前月比]、-0.3%(予想-0.1%)

同[前年同月比]、1.1%(1.05%)

5月 PPIコア[前月比]、0.2%(予想0.3%)

同[前年同月比]、2.8%(3.0%)

米生産者物価指数、5月は予想よりも低下-ガソリン安を反映 - Bloomberg

・・・統計を発表した米労働省労働統計局(BLS)は、この低下の60%はガソリンの値下がりによるものだと説明した。サービス価格は小幅上昇。自動車ディーラーでのマージン上昇を反映した。

FOMC金利据え置き、ほぼ全員が追加利上げ予想とパウエル議長 - Bloomberg

同時に発表されたFOMC参加者による最新の経済・金利予測では、中央値で政策金利が年末までに5.6%に上昇すると予想されていることが示された。前回の予測では5.1%だった。

FOMC声明:金利据え置くことで追加情報と金融政策への含意見極め - Bloomberg

なし。

中国、実業界幹部らと経済緊急会合を立て続けに開催-関係者 - Bloomberg

■住宅建設大手Lennar決算;

Lennar Stock Jumps On Earnings As Homebuyers Accept 'New Normal' For Interest Rates

Outlook: Lennar expects to deliver 17,750-18,250 homes in the current fiscal Q3 with gross margins between 23.5% and 24%. For the full year, Lennar forecasts deliveries of between 68,000 and 70,000 homes, up from its prior guidance of 62,000 to 66,000.

大幅な減収(-14%)・減益(-48%)が予想されていたが、それほど悪くなかった(それぞれ-4%、-33%)、かつ、年度ガイダンスを引き上げたので、株は時間外で上昇。+2.01%、117ドル。

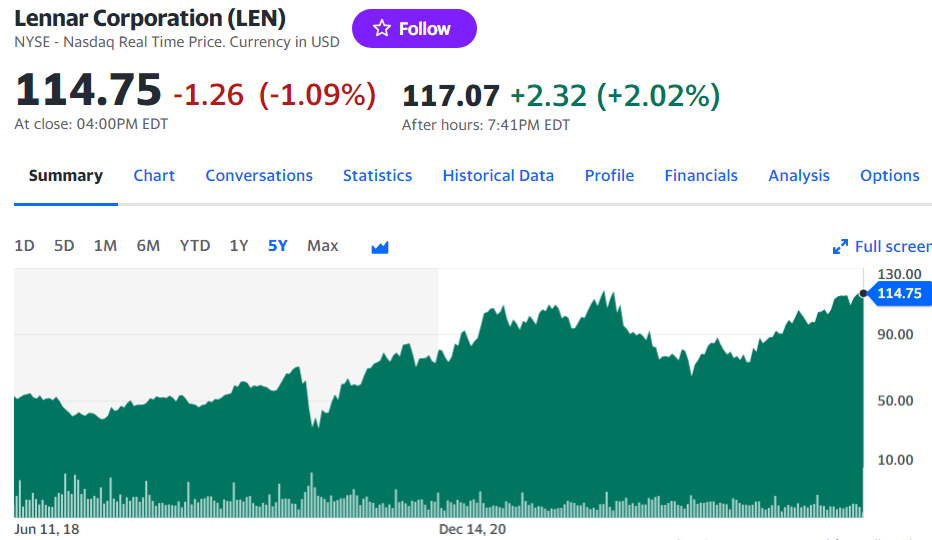

5年チャートがこちら;

コロナ前の2倍。

■〆は債券王ジェフリー・ガンドラックのFOMC後のインタビュー;

ーCNBC スティーブ・リーシュマンはFEDがとてもタカ派的だったと表現した。リック・サンテリはタカ派の10倍だと言った。あなたはどのように感じましたか?

・確かに言葉ではタカ派的だったが、行動はそうではなかった。pauseした。FEDはまたMr. Magoo※になったようだ。前回のFOMCは利上げしたが、”ハト派的利上げ”と呼ばれた。今回は”タカ派的pause”だ。7月はそのmixだろう。利上げしなければいけないという想いは一致しているが、その道筋はバラバラだ。

FEDの金利予想は当たらないことを忘れないで欲しい。2年前、2023年末時点のFF金利予想(ドットプロットの中央値)は0.50~0.75%だった。4.5%ミスしたことになる。さらに金利を上げれば、ミスの幅は広がる。私はこれ以上の金利引上げは無いと考えているが。

FEDの何人かはFF金利5%以上が何年も続くと予想しているし、他の数人は2.5%に下がると予想している。2回前のFOMCにおいて、パウエルはアヒル達をまとめられているように見えたが、今回はネコ達を集めようと必死になっている。

私が理解できないのは、彼らが経済は強いと言っているところだ。多くの指標が深いリセッションを示唆している。多くが雇用市場の強さを指摘する。何か月にも渡り、市場予想を上回ってきたからだ。しかし、最新の雇用統計は強くなかった。雇用者数は伸びたが、平均勤務時間は大幅に減った。雇用者数と平均勤務時間を掛け合わせれば、economic aggrigate outputが得られる。このecoomic aggrigate outputを一定だったと仮定すると、今回の平均勤務時間減少は100,000人以上の雇用が失われたのに等しい。これは強いとは言えない。私には、FEDが何故1.5年前と同じ間違いを犯そうとしているのか理解できない。彼らはhigh frequency dataを見ていない。スティーブ・リーシュマンが「後ろを見ている」と表現したのは、私のMr. Magooテーマと同じことだ。実際の、より計測頻度の高い(high frequency)経済指標は非常に悪い。M2は減少している。年間での減少は何十年も起きなかったこと。過去6か月のleading indicatorsを年度に計算すると-8%。イールドカーブの逆転は長期間続いている。ISM new ordersは深いリセッションを示している。ISM Manufacturing PMIも深いリセッションだし、servicesでさえ50.3となりほぼ上昇していない。

強い指標はあるだろうか。雇用者数については私が上での述べた通りだ。失業率は12か月移動平均を0.1%上回っている。大きくは無いが、移動平均の上を行っている。36か月移動平均からは大きく外れている。

私はFEDがさらに利上げをするとは思わない。FEDの金利引上げ幅は、0.25%、0.5%、何回かの0.75%、0.5%、0.25%、0だった。私は数学者かも知れないが、トレンドを見出している。私はこれ以上FEDが利上げするとは思えない。前回のFOMC後にツイートした通りだ。

もう一つ付け加えるとしたら、今回のFOMCは最も予想しやすいものだった。4年前に戻ったようだ。当時、金利引上げはまったく予想されなかった。世界的に、今回の決定はpauseだと信じられている。タカ派のstatementは銀行破綻といったfinancial stressによる合併症をoffsetするためのもの。

※:Mr. Magooは昔のアニメキャラ。近眼で、何をするにも失敗する。

話題変わって、こちら(↓)からは株式市場・債券市場・ポートフォリオについて;

ー20%上昇したら強気相場と言われている。CNBCでは毎日のようにこれが強気相場なのか?という議論をしている。

・あなたはPat Westが強気市場をsuckしたと言いたいのですね(笑

ーその表現は的を突いています。

この環境に置いて、あなたはリスク資産を好まない。市場の一部はバブルの様相だから。

・私は1.5年間ゲーム・プランを変えていない。1年と3四半期になろうとしている。債券ポートフォリオをシステマチックにupgradeしている。今がそれに最適な時だ。株は上げている。ベーベルポートフォリオを持つべきだ。多くを債券にし、一部をリスク資産とする。過去、我々は株30:債券60:ゴールド等の実資産10と言った。実資産は好きなものを選べばよい。今は株20:債券60:実資産20。株に比べて、債券市場はとても安い。5%リターンが見込めるデフォルトリスクの無い債券が買える。良く管理されたアクティブなfixed income portfolioであれば8、9、10%のリターンが期待できる。金利が大きく上昇したことで、債券価格は100から80、60、50と下がって行った。もしあなたがリスクの高い債券を100で買うのであれば、悪い判断だと言える。しかし、60や55の値段で買のであれば、価格上昇が見込める。株よりも上昇余地がある。債券の価格がさらに下がる余地は少ないが、株なら50%も下がるだろう。私は何度か経験したが、債券が35%下がるとき、巨大なデフォルト問題が起きている。その時、株は50%下がる。債券は株に比べて4倍のpayoutだ。さらに国債でヘッジできる。10年債は今や4%近い。これは景気後退時、2%まで下がる可能性がある。その時、価格は25%上昇していることになる。クーポンも付いている。債券なら40%の値上がりがあるだろう。これにもクーポンが付いている。今は非常にexcitingな時だ。fixed incomeのrisk parityトレードと言えるだろう。

額面の60%、50%で取引されている債券なんてあるのでしょうか?今にも潰れそうな会社の債券では?少なくとも、普通の日本人が普通に買える債券ではなさそう。

SBI証券で取り扱っている米ドル既発債から探すと、こんなものがありました;

- アルファベット(サスティナビリティボンド)、参考単価64.82、利回り(税前)4.244%

あとは70、80、90%台。

値上がりを考えなければ(償還日までホールドする)、一番利回りが良いのを選べばよいので・・・(会社が潰れない前提で);

- インテル、利回り(税前)5.437%、償還日2053/2/10

- ウェルス・ファーゴ劣後債、5.6888%、2044/11/4

- ゴールドマンサックス劣後債、5.274%、2025/10/21

- 三井住友FG劣後債、5.243%、2030/9/23

:

などなど。

通常の利付債(←劣後債でない)は4%台中~後半。米国債に0.5%程度のプレミアムが乗っているくらい。

確かに、この利回りなら、資産の一部を移しておくのも悪くない。

ーー

ランキングサイトに登録しています。いつもポチっとして下さり、ありがとうございますm(__)m